协议析从入门到借贷机制精通利率全解

作为一名在DeFi领域摸爬滚打多年的从业者,我最近开始对Web3借贷协议进行系统性梳理。借贷协议本质上就是一套规则,它决定了借款人如何暂时使用贷款人的资金,并承诺归还本金和利息。在这个过程中,最关键的就是利率机制的设计。

利率计算的基础知识

利率本质上就是资金的使用成本,通常我们用APR(年化利率)和APY(年化收益率)来表示。这两者的区别很多人都搞不清楚:APR不考虑复利,而APY则考虑了复利效应。

举个生动的例子:假设你借入100美元,年利率10%。如果是半年复利计算,第一笔利息5美元会在半年后计入本金,后半年的利息就是105美元的5%,合计年收益率就是10.25%。这个例子告诉我们,在Web3世界里,由于大多数贷款都是即时结算的,采用连续复利(k趋近于无穷大)的APY计算方式更为普遍。

这里要提醒大家一个血泪教训:在2020年那个疯狂的DeFi夏天,很多项目用夸张的APY数字吸引用户,但实际上这些高收益往往持续不了几天。记住一个简单法则:在固定奖励池中,TVL(总锁定价值)翻倍意味着收益率减半。

主流利率定价机制详解

目前市场上主要有以下几种利率定价模式,各有优劣:

1. 订单簿模式

这就像传统金融中的股票交易,借贷双方各自挂单,系统撮合成交。听起来很理想,但实际上问题不少:

更麻烦的是,贷款还存在违约风险,每笔贷款都是独特的。像Pendle和Notional这样的协议尝试固定贷款期限来简化问题,但又会导致市场碎片化。不过像Blur这样的NFT借贷平台还是在用类似订单簿的模式,他们通过"集合报价"等方式来优化用户体验。

2. 基于利用率的定价

Aave开创的这种模式现在已经成为主流。简单来说就是:借的人越多,利率越高。这背后的经济学原理很直观:供需关系决定价格。

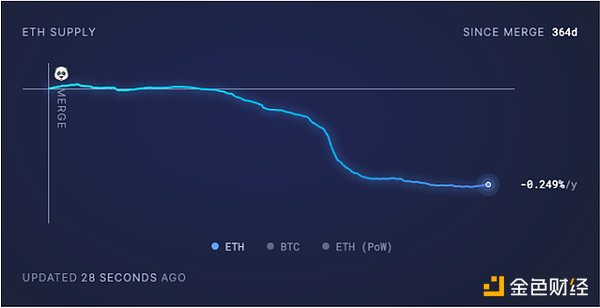

但这里有个bug:当利用率达到100%时,贷款人就被"套牢"了。2022年以太坊合并前夕就发生过这种情况,当时大家都在抢着借ETH,导致利率飙升到1000%!Aave因为设了100%的利率上限,反而让用户流失到了没有上限的Inverse平台。

这种模式最大的优点就是用户体验好,随借随还。但缺点也很明显:需要保留10%的缓冲资金,而且没法做定期贷款。

3. 拍卖机制

Term Finance借鉴了美国国债的拍卖模式。这种机制效率很高,所有资金都在发挥作用,定价也很精准。但问题在于:

想象一下,如果Term Finance能成为以太坊的"财政部",那该多有趣!

4. Ajna的创新模式

这个协议最厉害的是完全不需要预言机。贷款人自己设定抵押品估值,系统会自动匹配。利率每12小时会根据利用率调整10%。

虽然现在评价还为时过早,但我个人很看好这种设计。就像Uniswap颠覆了交易市场一样,Ajna可能会重塑借贷市场。

5. Tazz的前卫方案

这个即将上线的协议把债务代币化,让市场来定价。最大的突破是实现了抵押品完全模块化,可以支持任何类型的抵押品。不过需要密切监控资金池价格,否则可能出现不合理的利率。

6. 手动定价

MakerDAO的DAI就是典型代表。优点是更灵活,缺点是反应慢。最近的GHO脱钩事件就是个教训:当借款利率3%而储蓄利率0%时,谁还愿意当贷款人呢?这场争论已经持续好几个月了,充分暴露了治理定价的弊端。

总结与展望

通过这篇文章,我们系统梳理了Web3借贷协议的利率定价机制。从我的经验来看,没有完美的方案,关键是要找到适合特定场景的平衡点。下次我们将深入探讨抵押品机制,这是借贷协议另一个至关重要的维度。

在这个快速发展的领域,我最大的感受是:好的金融创新一定要建立在深刻理解用户需求的基础上。无论是Aave的利用率模型,还是Ajna的无预言机设计,背后都是对市场痛点的精准把握。

(责任编辑:案例)

-

说实话,作为一个见证了多次金融变革的老兵,这次数字资产金库(DAT)的崛起确实让我眼前一亮。记得十年前第一次听说比特币时,华尔街的老伙计们都把它当笑话看,现在呢?这些西装革履的家伙们正忙着把企业金库改造成链上金融实验室。传统财务部的颠覆性转型想象一下这样的场景:曾经循规蹈矩的CFO办公室,现在24小时运转得像一个加密对冲基金。墙上挂的不再是枯燥的财报图表,而是实时跳动的区块链数据看板。财务团队讨论...

...[详细]

说实话,作为一个见证了多次金融变革的老兵,这次数字资产金库(DAT)的崛起确实让我眼前一亮。记得十年前第一次听说比特币时,华尔街的老伙计们都把它当笑话看,现在呢?这些西装革履的家伙们正忙着把企业金库改造成链上金融实验室。传统财务部的颠覆性转型想象一下这样的场景:曾经循规蹈矩的CFO办公室,现在24小时运转得像一个加密对冲基金。墙上挂的不再是枯燥的财报图表,而是实时跳动的区块链数据看板。财务团队讨论...

...[详细]

-

作为一个在币圈摸爬滚打多年的老韭菜,我深知在这个瞬息万变的市场里,选对币种有多重要。今天就用我的血泪经验,给大家盘点一下当前最具潜力的20个加密货币。1. 比特币(BTC):数字黄金的王者地位说到加密货币,肯定绕不开比特币这个老大哥。记得2009年我刚听说这玩意儿的时候,谁能想到它现在会成为价值数万亿美元的资产?虽然各国政府态度不一,但比特币的去中心化特性确实给金融世界带来了革命性的变化。特别是在...

...[详细]

作为一个在币圈摸爬滚打多年的老韭菜,我深知在这个瞬息万变的市场里,选对币种有多重要。今天就用我的血泪经验,给大家盘点一下当前最具潜力的20个加密货币。1. 比特币(BTC):数字黄金的王者地位说到加密货币,肯定绕不开比特币这个老大哥。记得2009年我刚听说这玩意儿的时候,谁能想到它现在会成为价值数万亿美元的资产?虽然各国政府态度不一,但比特币的去中心化特性确实给金融世界带来了革命性的变化。特别是在...

...[详细]

-

作为一个长期关注科技行业发展的观察者,我不得不说OpenAI最近的这场闹剧简直比美剧还精彩。Sam Altman被董事会闪电解职的戏码,把一家科技新贵内部的治理问题暴露得淋漓尽致。这绝不是简单的权力斗争,而是暴露了这家公司在快速成长过程中积累的结构性缺陷。一场震惊硅谷的人事地震记得那个周五的下午,科技圈的朋友们都在疯狂转发同一条消息:OpenAI的灵魂人物Sam Altman被董事会扫地出门了!更...

...[详细]

作为一个长期关注科技行业发展的观察者,我不得不说OpenAI最近的这场闹剧简直比美剧还精彩。Sam Altman被董事会闪电解职的戏码,把一家科技新贵内部的治理问题暴露得淋漓尽致。这绝不是简单的权力斗争,而是暴露了这家公司在快速成长过程中积累的结构性缺陷。一场震惊硅谷的人事地震记得那个周五的下午,科技圈的朋友们都在疯狂转发同一条消息:OpenAI的灵魂人物Sam Altman被董事会扫地出门了!更...

...[详细]

-

作为长期观察加密经济的独立研究员,我不得不说Blast的经济模型设计实在太懂人性了。这就像在玩一个精心设计的心理游戏,每一步都在降低用户的心理防线,让人不自觉就掏出了钱包。从豆油到彩票的心理博弈让我用一个更形象的例子来解释。想象一下,银行柜员这样一步步说服你:首先,他会说:"您这笔闲钱放活期多可惜啊,来我们这存定期吧,保本还有利息。"这抓住了人们厌恶风险的心理。接着又补充:"而且现在存款还送两桶豆...

...[详细]

作为长期观察加密经济的独立研究员,我不得不说Blast的经济模型设计实在太懂人性了。这就像在玩一个精心设计的心理游戏,每一步都在降低用户的心理防线,让人不自觉就掏出了钱包。从豆油到彩票的心理博弈让我用一个更形象的例子来解释。想象一下,银行柜员这样一步步说服你:首先,他会说:"您这笔闲钱放活期多可惜啊,来我们这存定期吧,保本还有利息。"这抓住了人们厌恶风险的心理。接着又补充:"而且现在存款还送两桶豆...

...[详细]

-

那天早上,当我看到贝莱德悄悄买入Strategy公司5%股权的消息时,咖啡差点洒了一桌。要知道,这家前身是MicroStrategy的公司可不简单——它持有超过21万枚比特币,是世界上最大的企业持有者之一。华尔街的"大鲸鱼"这次是真的游进了加密货币这片海域。ETF帝国的野心8月11日的市场数据让我印象深刻。贝莱德的iShares以太坊信托规模突破100亿美元大关,而其比特币信托更是达到了惊人的91...

...[详细]

那天早上,当我看到贝莱德悄悄买入Strategy公司5%股权的消息时,咖啡差点洒了一桌。要知道,这家前身是MicroStrategy的公司可不简单——它持有超过21万枚比特币,是世界上最大的企业持有者之一。华尔街的"大鲸鱼"这次是真的游进了加密货币这片海域。ETF帝国的野心8月11日的市场数据让我印象深刻。贝莱德的iShares以太坊信托规模突破100亿美元大关,而其比特币信托更是达到了惊人的91...

...[详细]

-

说真的,当我第一次深入了解Origin永恒协议时,那种震撼感至今记忆犹新。这个项目正在WEB3.0世界里掀起一场金融革命,而主角就是那枚小小的LGNS代币和A稳定币。它想要做的,远不止是创造一种新货币那么简单。打破银行垄断的金融新秩序记得我年轻时第一次去银行开户时那种战战兢兢的感觉吗?银行就像个高高在上的"金融守门人"。但Origin彻底颠覆了这个模式。通过他们独创的算法,现在任何普通人都能像银行...

...[详细]

说真的,当我第一次深入了解Origin永恒协议时,那种震撼感至今记忆犹新。这个项目正在WEB3.0世界里掀起一场金融革命,而主角就是那枚小小的LGNS代币和A稳定币。它想要做的,远不止是创造一种新货币那么简单。打破银行垄断的金融新秩序记得我年轻时第一次去银行开户时那种战战兢兢的感觉吗?银行就像个高高在上的"金融守门人"。但Origin彻底颠覆了这个模式。通过他们独创的算法,现在任何普通人都能像银行...

...[详细]

-

说实话,我每次想到区块链和AI这两个技术要碰撞在一起,都会感到莫名的兴奋。这就像当年互联网遇到移动通信一样,是个改变游戏规则的重要时刻。还记得90年代第一次用拨号上网时的震撼吗?现在这场变革可能会带来更深远的影响。技术联姻引发的产业地震最近我一直在思考一个有趣的现象:AI发展得越快,对区块链的需求就越大。这就像两个相互促进的齿轮。AI需要海量数据来训练,而区块链恰好提供了数据确权和流通的最佳方案。...

...[详细]

说实话,我每次想到区块链和AI这两个技术要碰撞在一起,都会感到莫名的兴奋。这就像当年互联网遇到移动通信一样,是个改变游戏规则的重要时刻。还记得90年代第一次用拨号上网时的震撼吗?现在这场变革可能会带来更深远的影响。技术联姻引发的产业地震最近我一直在思考一个有趣的现象:AI发展得越快,对区块链的需求就越大。这就像两个相互促进的齿轮。AI需要海量数据来训练,而区块链恰好提供了数据确权和流通的最佳方案。...

...[详细]

-

最近盯着狗狗币的走势图看,说实话挺有意思的。这只"网红"加密货币最近的表现就像是在高空走钢丝,虽然摇摇晃晃但始终保持着微妙的平衡。技术指标透露的信号我把几个主要指标翻来覆去研究了好几遍。RSI在64.82这个位置挺有意思的,既不显得过热又不算冷清,就像周末的商场——热闹但不拥挤。随机指标%K达到85.19确实让我心里咯噔一下,这要是在传统市场可能就要拉警报了,但在加密世界,这个数字反而显得稀松平常...

...[详细]

最近盯着狗狗币的走势图看,说实话挺有意思的。这只"网红"加密货币最近的表现就像是在高空走钢丝,虽然摇摇晃晃但始终保持着微妙的平衡。技术指标透露的信号我把几个主要指标翻来覆去研究了好几遍。RSI在64.82这个位置挺有意思的,既不显得过热又不算冷清,就像周末的商场——热闹但不拥挤。随机指标%K达到85.19确实让我心里咯噔一下,这要是在传统市场可能就要拉警报了,但在加密世界,这个数字反而显得稀松平常...

...[详细]

-

数字化赋能传统畜牧业:万向区块链牵手内蒙古阿鲁科尔沁旗开创肉牛产业新篇章

10月的最后一周,区块链领域传来令人振奋的消息——万向区块链与内蒙古阿鲁科尔沁旗人民政府正式签约,将共同探索肉牛产业数字化转型之路。作为一名长期关注农业科技创新的观察者,我深知这次合作对当地农牧民而言意味着什么。阿鲁科尔沁旗作为内蒙古重要的畜牧业基地,拥有令人惊叹的274.5万头牲畜存栏量,其中肉牛就占了53.1万头。但传统的养殖模式已经不能满足现代化农业发展的需求,这正是区块链技术可以大显身手的...

...[详细]

10月的最后一周,区块链领域传来令人振奋的消息——万向区块链与内蒙古阿鲁科尔沁旗人民政府正式签约,将共同探索肉牛产业数字化转型之路。作为一名长期关注农业科技创新的观察者,我深知这次合作对当地农牧民而言意味着什么。阿鲁科尔沁旗作为内蒙古重要的畜牧业基地,拥有令人惊叹的274.5万头牲畜存栏量,其中肉牛就占了53.1万头。但传统的养殖模式已经不能满足现代化农业发展的需求,这正是区块链技术可以大显身手的...

...[详细]

-

在加密货币的世界里,比特币减半就像一场精心编排的"数字魔术"。每隔四年,这个神秘的程序就会自动启动,将矿工们的奖励拦腰截断。作为一个长期关注加密市场的观察者,我不得不说,这可能是整个数字货币世界最精妙的设计之一。减半背后的经济学原理想象一下,你是一个淘金者。突然有一天,你发现每次挖出来的金子数量减少了一半。这就是比特币矿工们每四年要面临一次的"减半日"。目前矿工每挖出一个区块可以获得6.25个比特...

...[详细]

在加密货币的世界里,比特币减半就像一场精心编排的"数字魔术"。每隔四年,这个神秘的程序就会自动启动,将矿工们的奖励拦腰截断。作为一个长期关注加密市场的观察者,我不得不说,这可能是整个数字货币世界最精妙的设计之一。减半背后的经济学原理想象一下,你是一个淘金者。突然有一天,你发现每次挖出来的金子数量减少了一半。这就是比特币矿工们每四年要面临一次的"减半日"。目前矿工每挖出一个区块可以获得6.25个比特...

...[详细]

比特币市场观察:当短期持有者都在亏钱时,我们该怎么操作?

比特币市场观察:当短期持有者都在亏钱时,我们该怎么操作? 金融市场暗流涌动:黄金闪耀、美元走软,数字货币何去何从?

金融市场暗流涌动:黄金闪耀、美元走软,数字货币何去何从? LUNA余晖下的资本狂欢:Mint Cash如何玩转亡者重生剧本

LUNA余晖下的资本狂欢:Mint Cash如何玩转亡者重生剧本 当比特币遇上熊猫:一场关于资本效率的奇妙思考

当比特币遇上熊猫:一场关于资本效率的奇妙思考 L2生态大战:硝烟弥漫中的投资机会与开发选择

L2生态大战:硝烟弥漫中的投资机会与开发选择